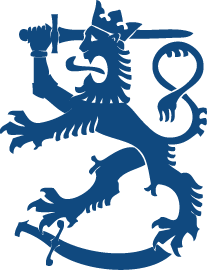

Enligt finansministeriets prognos ökade Finlands BNP med 3,4 procent 2021. Underskottet i de offentliga finanserna, som har ökat markant under COVID-19-pandemin, kommer att minska snabbt under de närmaste åren.

Hög spargrad och optimism bland konsumenterna skapade en grund för snabb tillväxt i den privata konsumtionen. De privata investeringarna ökade 2021 och trenden inom bostadsbyggandet var positiv. Den globala ekonomiska återhämtningen, stimulansåtgärderna och efterfrågan på finsk export inom viktiga handelssektorer ökade både exporten och importen. Enligt ministeriets prognos ökade inflationen till 2,2 procent 2021 och bytesbalansen uppvisade ett litet överskott. Arbetslöshetsgraden var 7,6 procent.

Offentliga finanser

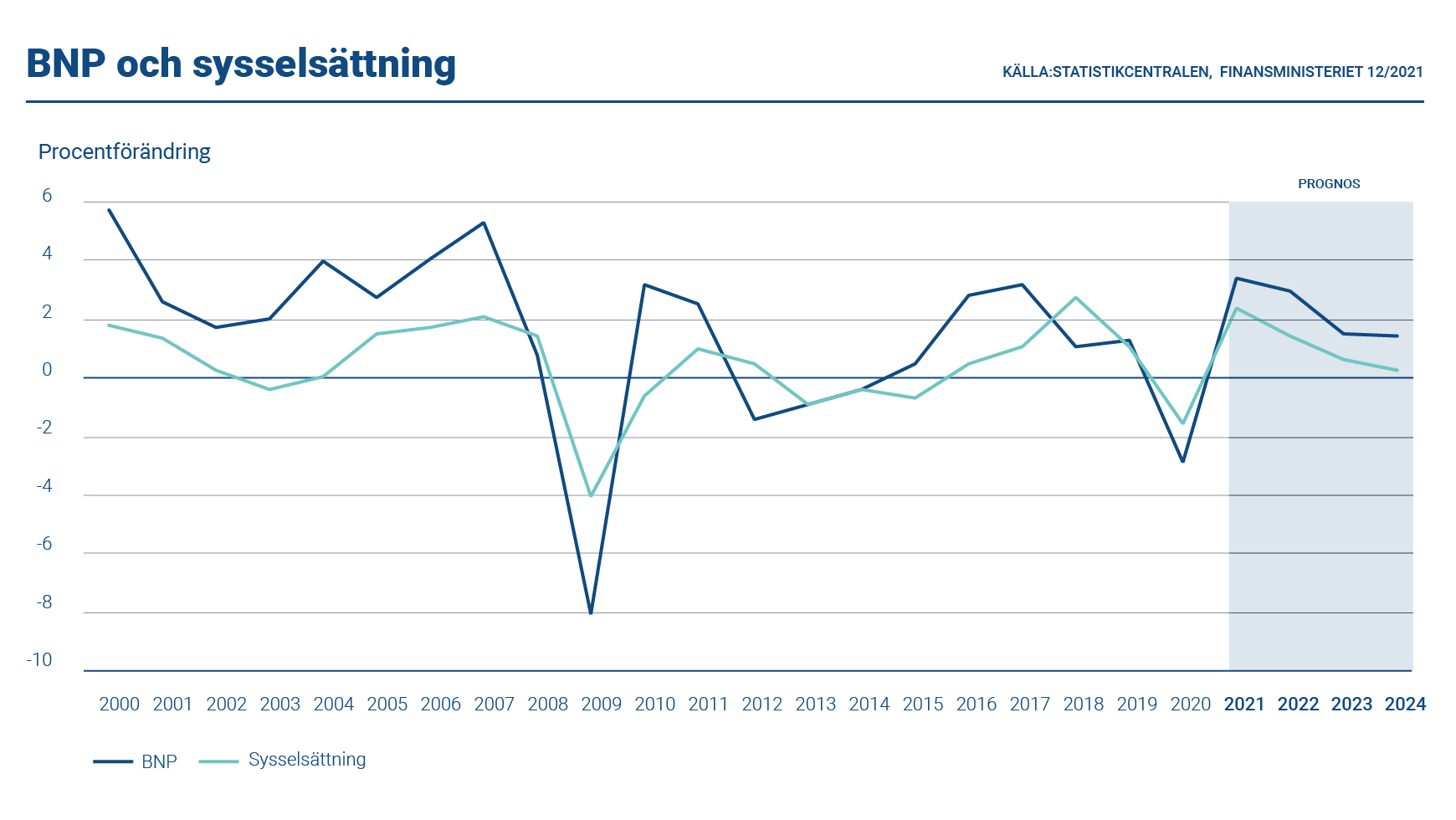

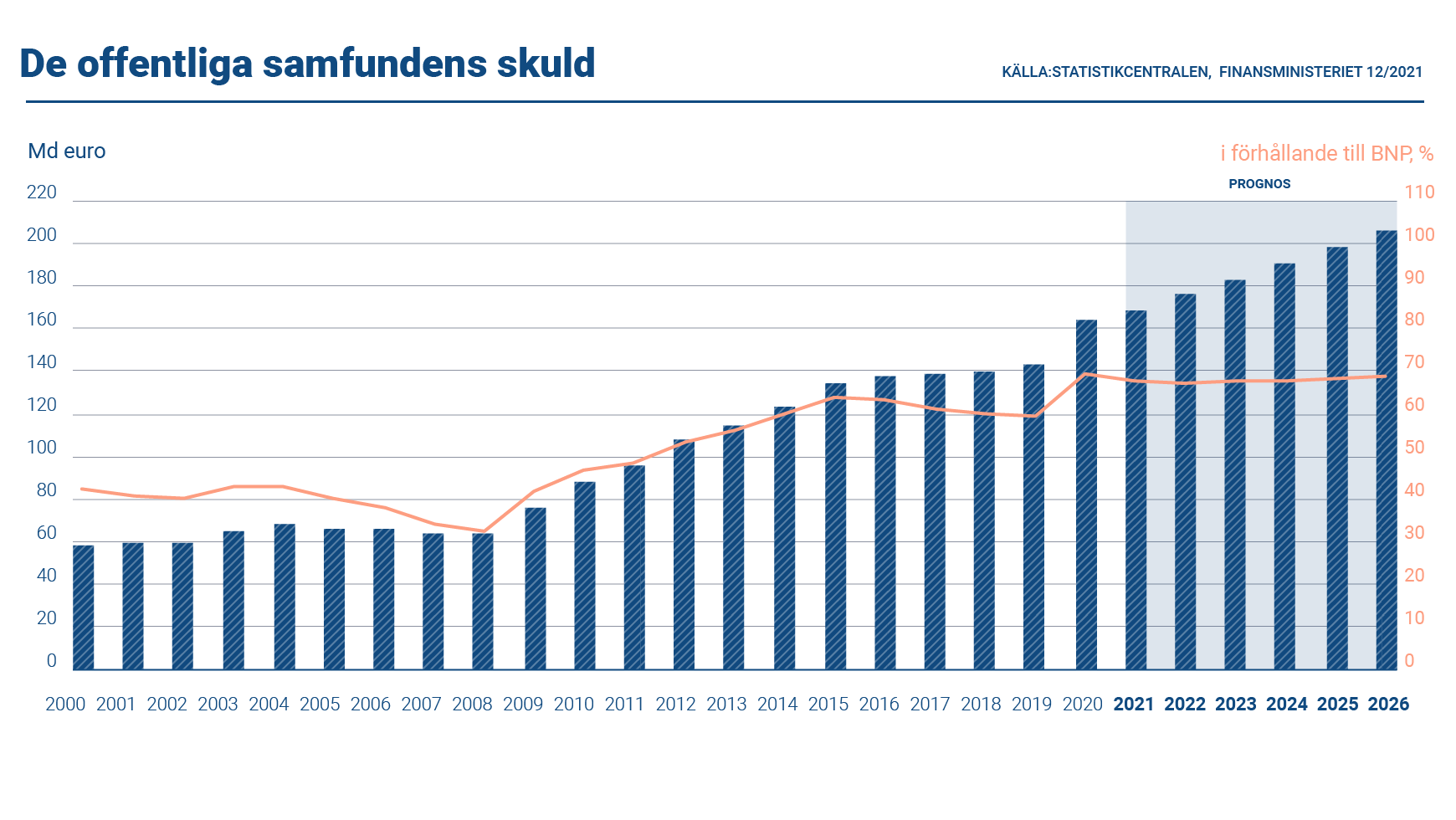

Finansministeriet förväntar sig att underskottet i de offentliga finanserna, som har ökat markant under COVID-19-pandemin, kommer att minska snabbt under de närmaste åren. De offentliga finanserna kommer att stärkas av den snabba ekonomiska tillväxten och av att stödåtgärderna på grund av COVID-19-pandemin upphör. De offentliga finanserna kommer dock att fortsätta uppvisa ett underskott. Utmaningen med att balansera de offentliga finanserna försvåras av att befolkningen åldras, vilket medför ökade pensionsutgifter, hälsovårdskostnader och kostnader för långtidsvård.

Underskottet 2021 minskade anmärkningsvärt jämfört med föregående år. År 2021 var underskottet i den offentliga ekonomin 2,8 procent i förhållande till BNP enligt finansministeriets prognos, medan den offentliga sektorns skuld var 67,7 procent. Detta var en blygsam minskning från föregående år. Den offentliga sektorns skuld i förhållande till BNP uppskattades vara 51,8 procent 2021, medan underskottet uppgick till 3,3 procent.[1]

Finlands relativt starka offentliga ekonomi och ekonomins moderna struktur är några av de många anledningarna till Finlands höga kreditbetyg. Den finska staten har begärda kreditbetyg från två kreditvärderingsinstitut: S&P Global Ratings och Fitch Ratings. För långfristig skuld är kreditbetyget AA+ med stabila utsikter från båda kreditinstituten.

[1] Alla uppskattningar kommer från finansministeriets Ekonomisk översikt, vintern 2021.

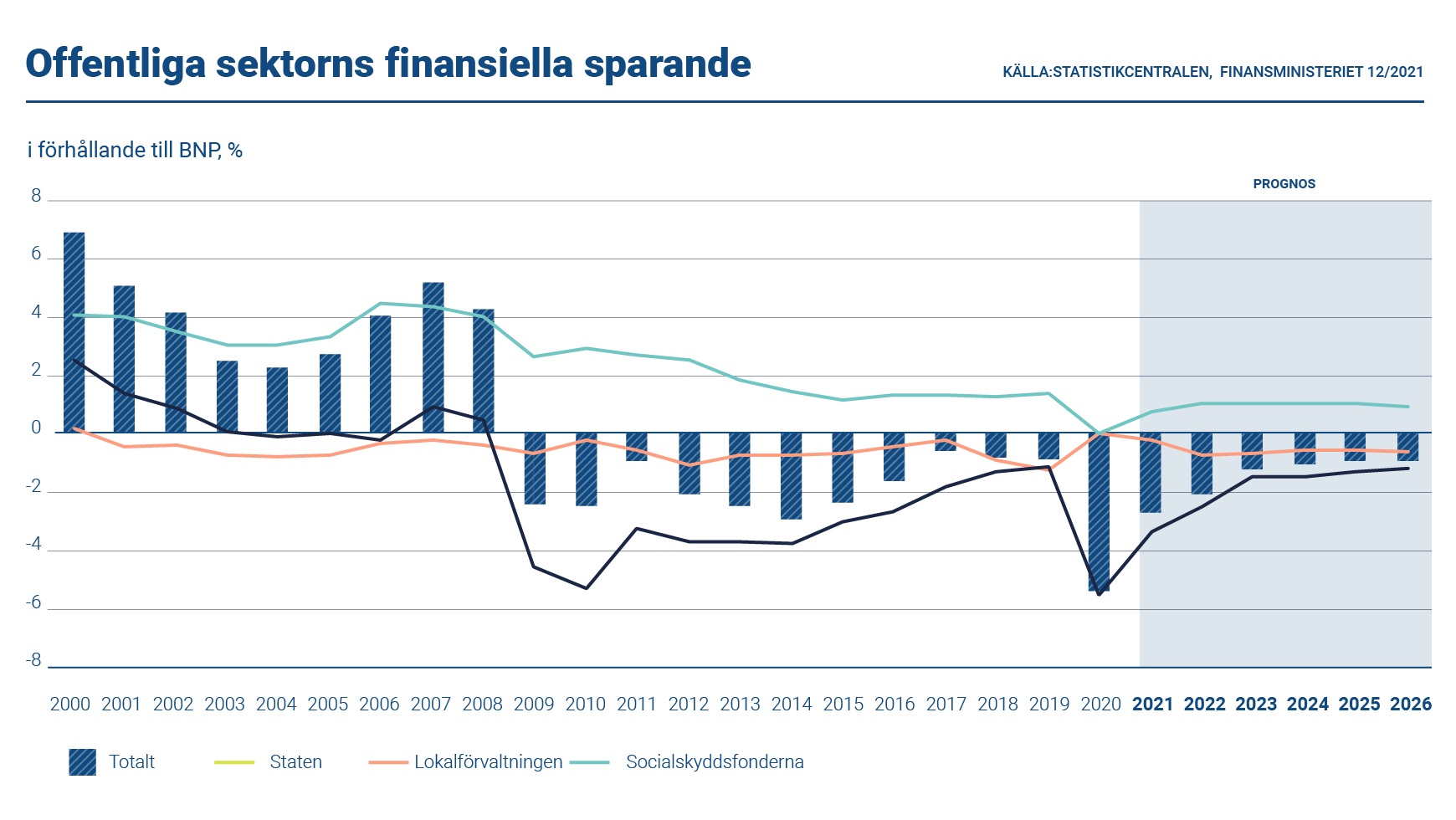

Ränteutveckling

Inflationsförväntningarna 2021 återspeglades i statsobligationsräntorna i både Europa och USA under årets första hälft. Då rädslan för mera ihållande inflation har fått centralbankerna att skärpa tonen gällande de ackommoderande penningpolitiska åtgärderna under årets andra hälft, har räntorna på dessa marknader fluktuerat fram och tillbaka på en historiskt låg nivå. Nya virusmutationer och risken för ytterligare vågor av COVID-19-pandemin har ökat osäkerheten i de ekonomiska signalerna och följaktligen har också räntorna stigit.

Europeiska centralbankens (ECB) penningpolitiska program för köp av tillgångar (APP) och även dess pandemiska nödinköpsprogram (PEPP) har gjort att centralbankernas tillgångar, inklusive statsobligationer, har ökat stadigt 2021. Nettoköpen av statsobligationer inom APP-programmet har uppgått till omkring 15 miljarder euro per månad och därutöver har de månatliga PEPP-köpen uppgått till omkring 60–80 miljarder euro. Europeiska centralbanken har aviserat att de penningpolitiska köpen av statsobligationer stramas åt 2022 och att nettoköpen inom PEPP-programmet upphör senast i slutet av första kvartalet. Vid denna kritiska tidpunkt kommer APP-programmet att utökas för återstoden av året medan nettoköpen minskas kvartalsvis. Medan de penningpolitiska åtgärderna har varit centrala för att hålla räntorna på statsobligationerna låga 2021, kommer utvecklingen under 2022 otvivelaktigt att medföra stigande räntor.

I och med de ökade köpen av tillgångar 2021 har centralbankerna inom eurosystemet blivit stora innehavare av statsobligationer, även finska statsobligationer (RFGB). Man kan utifrån Finlands Banks balansräkning bedöma att banken kommer att inneha uppskattningsvis 50 procent av den utestående stocken av Finlands statsobligationer (RFGB) i slutet av december 2021.

Utveckling på andrahandsmarknaden

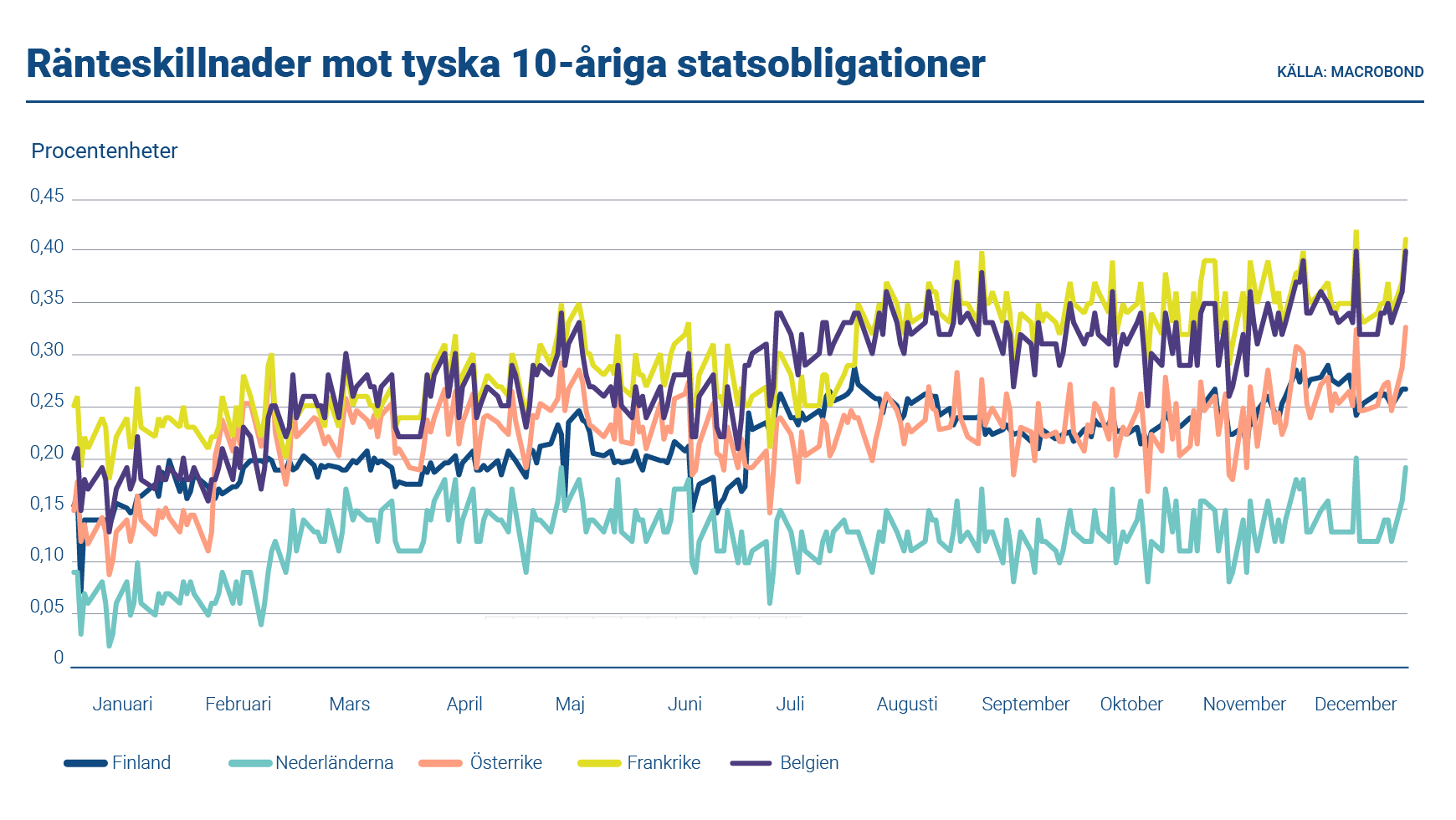

Räntorna på andrahandsmarknaden för Finlands statsobligationer (RFGB) rörde sig parallellt i 10-årssegmentet med de europeiska statsobligationerna under 2021, med högre avkastning gentemot Nederländerna och Tyskland, medan de fortsatt var lägre än Frankrikes och ungefär i linje med Österrikes. Den 10-åriga RFGB-avkastningen var positiv i maj-juni och oktober, men under resten av året har den varit negativ. Avkastningskurvans branthet åskådliggörs av att den 30-åriga RFGB-avkastningen var positiv under största delen av året och låg på en nivå omkring 50 räntepunkter. Den högsta nivån, som nåddes i maj, var omkring 0,75 procent.

Likviditeten på andrahandsmarknaden för RFGB, dvs. referenslån i euro, har varit skälig 2021, trots att den påverkats i någon mån av de penningpolitiska åtgärderna. Vissa tecken på fördyring av lån på repomarknaden har iakttagits i synnerhet på den längre delen av kurvan, men de totala repomarknadsnivåerna var fortsatt stabila under 2021 och marknaden är fortsatt väl tillgänglig för investerare till följd av ett engagerat nätverk av primära marknadsgaranter.

| PRIMÄRA MARKNADSGARANTER 2021 | |

|---|---|

| BofA Securities | Goldman Sachs |

| Barclays | HSBC |

| BNP Paribas | J.P. Morgan |

| Citi | NatWest Markets |

| Crédit Agricole | Nomura |

| Danske Bank | Nordea |

| Deutsche Bank | Société Générale |

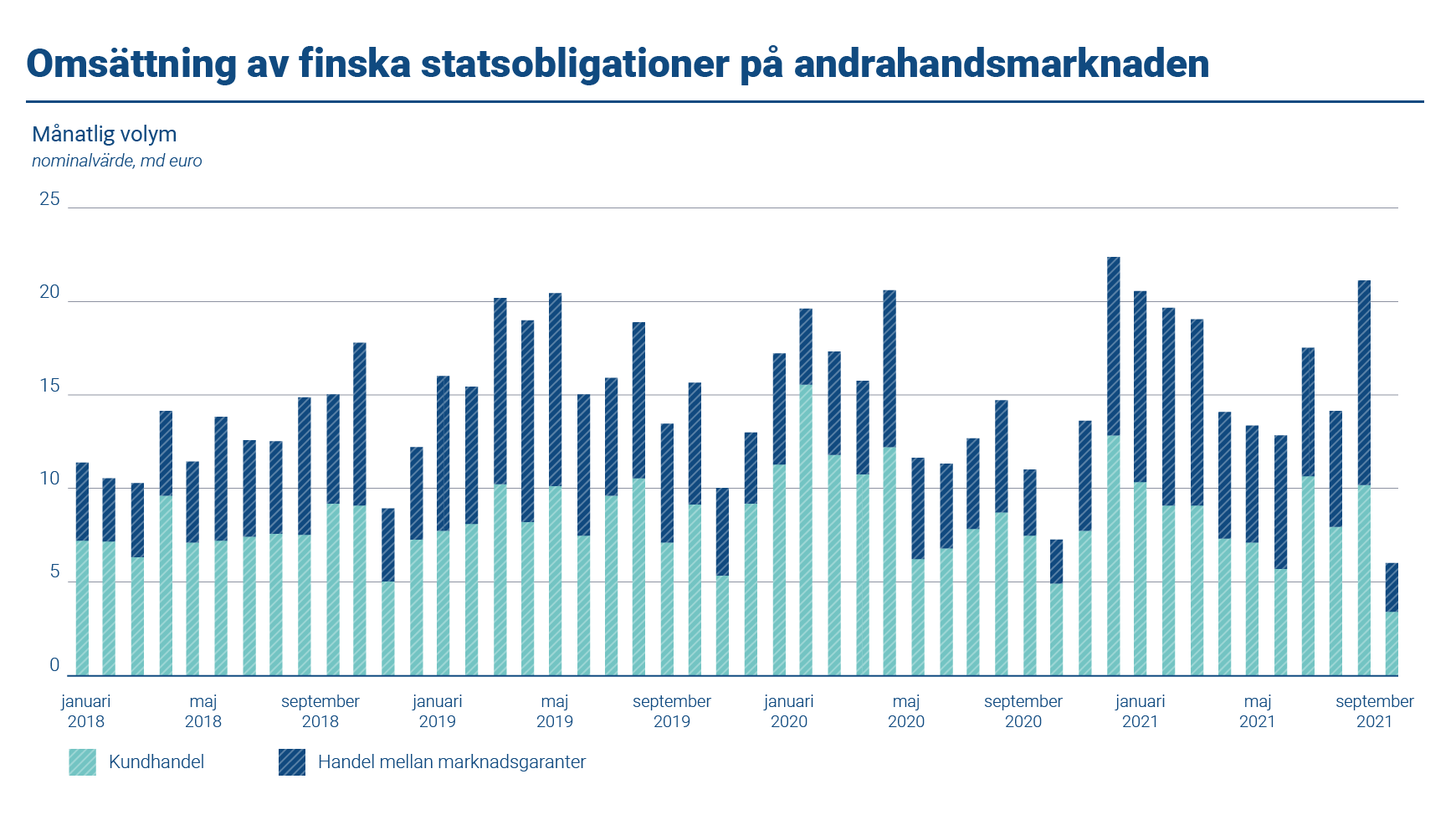

Det är en prioritering för Statskontoret att aktivt samarbeta med de primära marknadsgaranterna för att behålla och ytterligare förbättra likviditeten av de finska statsobligationerna. Handeln med finska statens referenslån sker på följande plattformar för återförsäljare: MTS Finland, BGC eSpeed och ICAP BrokerTec. Statskontoret deltar inte i andrahandsmarknadsaktiviteter, och handeln mellan återförsäljare baseras på de primära marknadsgaranternas och övriga marknadsaktörers verksamhet. Den nominella handelsvolymen på interbankmarknaden 2021 var i genomsnitt 7,7 miljarder euro per månad (5,0 miljarder euro 2020).

Statskontoret följer aktivt de primära marknadsgaranternas noteringsverksamhet på andrahandsmarknaden. Det finns riktlinjer för primära marknadsgaranter vid notering för olika löptider på återförsäljarmarknaden, där marginalen mellan köp- och säljkurs observeras och spåras. Den genomsnittliga marginalen mellan köp- och säljkurs för alla marknadsgaranter beräknas och varje primär marknadsgarant jämförs mot genomsnittet. Statskontoret rapporterar varje vecka analyserade spreaddata om notering av referenslån till de enskilda banker som är primära marknadsgaranter. Under 2021 var marginalerna mellan köp- och säljkurs på återförsäljarmarknaden i genomsnitt stabila med undantag av de något större skillnaderna mot slutet av året.

De primära marknadsgaranterna rapporterar kundernas handelsvolymer till Statskontoret inom ramen för EMAR (Euro Market Activity Reporting). Rapporteringen sker månadsvis och data konsolideras och används för övervakning och analys. Enligt EMAR-data har kundernas omsättningsvolymer på andrahandsmarknaden minskat jämfört med föregående år. Den genomsnittliga månatliga omsättningsvolymen (försäljning och köp) uppgick till 8,5 miljarder euro 2021 (9,4 miljarder euro 2020). I relativa termer uppgår den genomsnittliga månatliga omsättningsvolymen till cirka 8,2 procent av den utestående stocken av referensobligationer i euro (10,2 procent 2020).