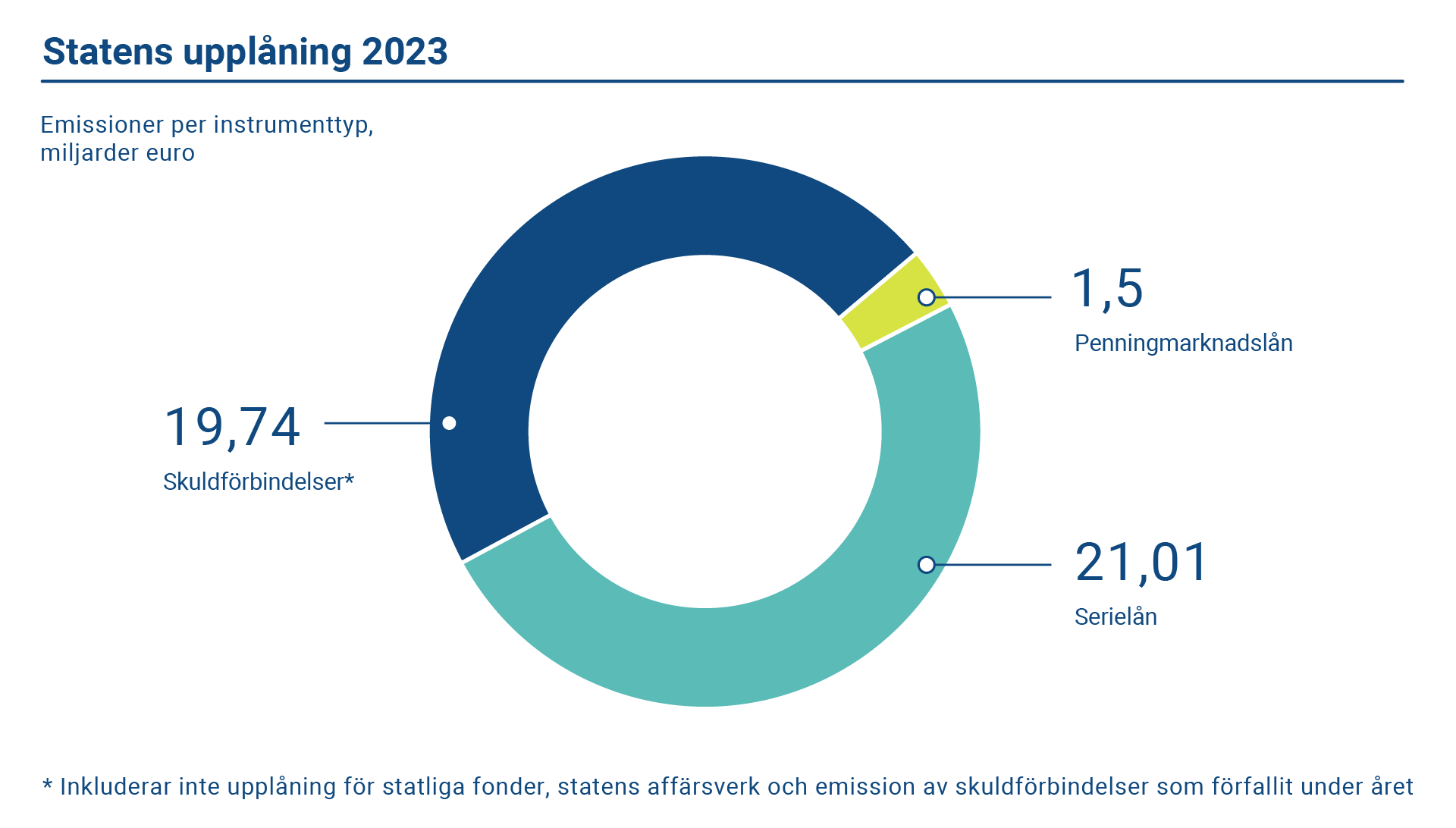

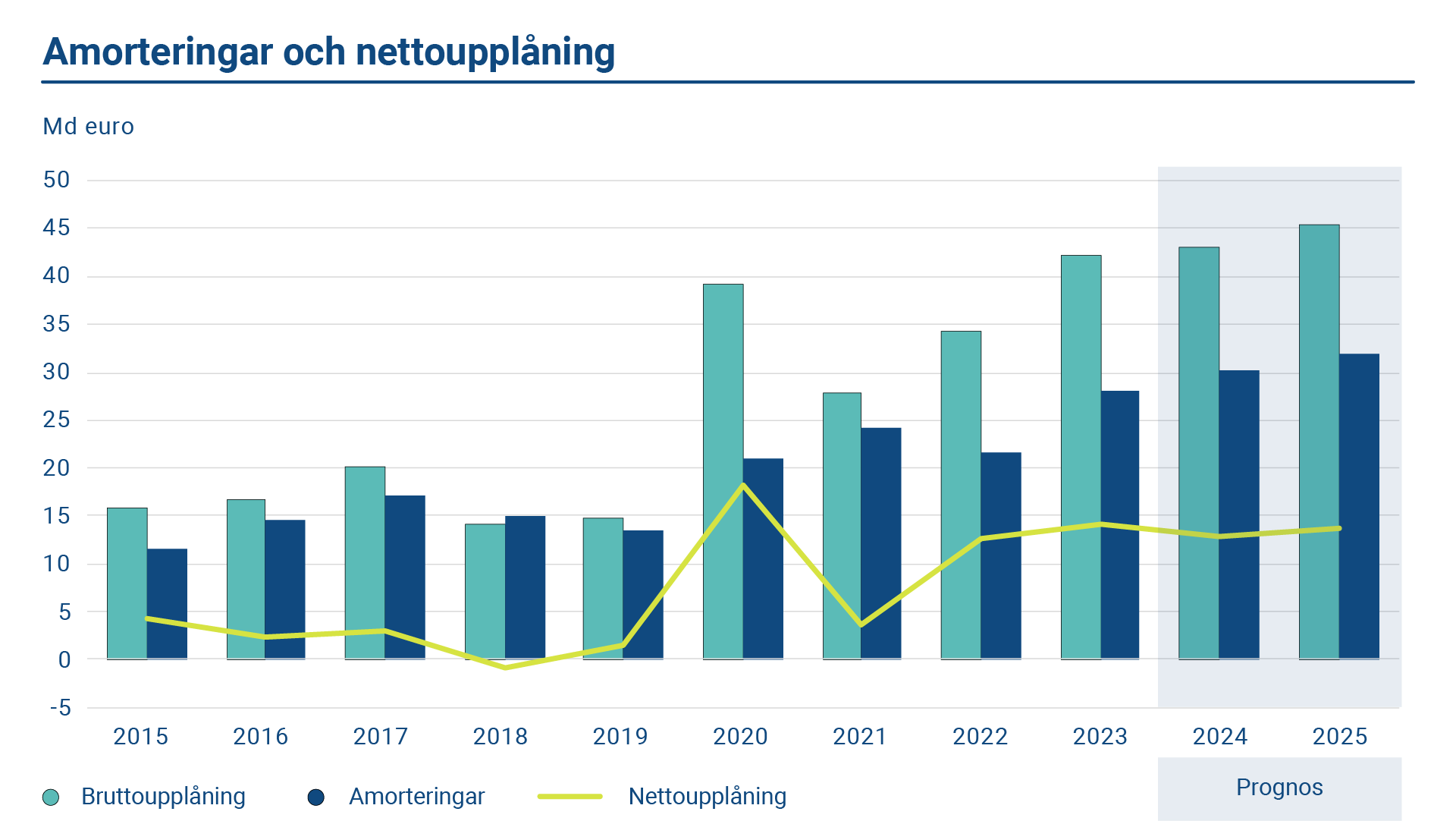

Den realiserade budgetekonomins bruttoupplåning uppgick till 42,25 miljarder euro år 2023. Av detta belopp utgjorde emissionen av långfristiga lån 21,01 miljarder euro. Resten, 21,24 miljarder euro, utgjordes av kortfristig upplåning. Bruttoupplåningsbehovet för de kommande åren beräknas följa samma mönster som i år och bibehållas på cirka 40–45 miljarder euro årligen.

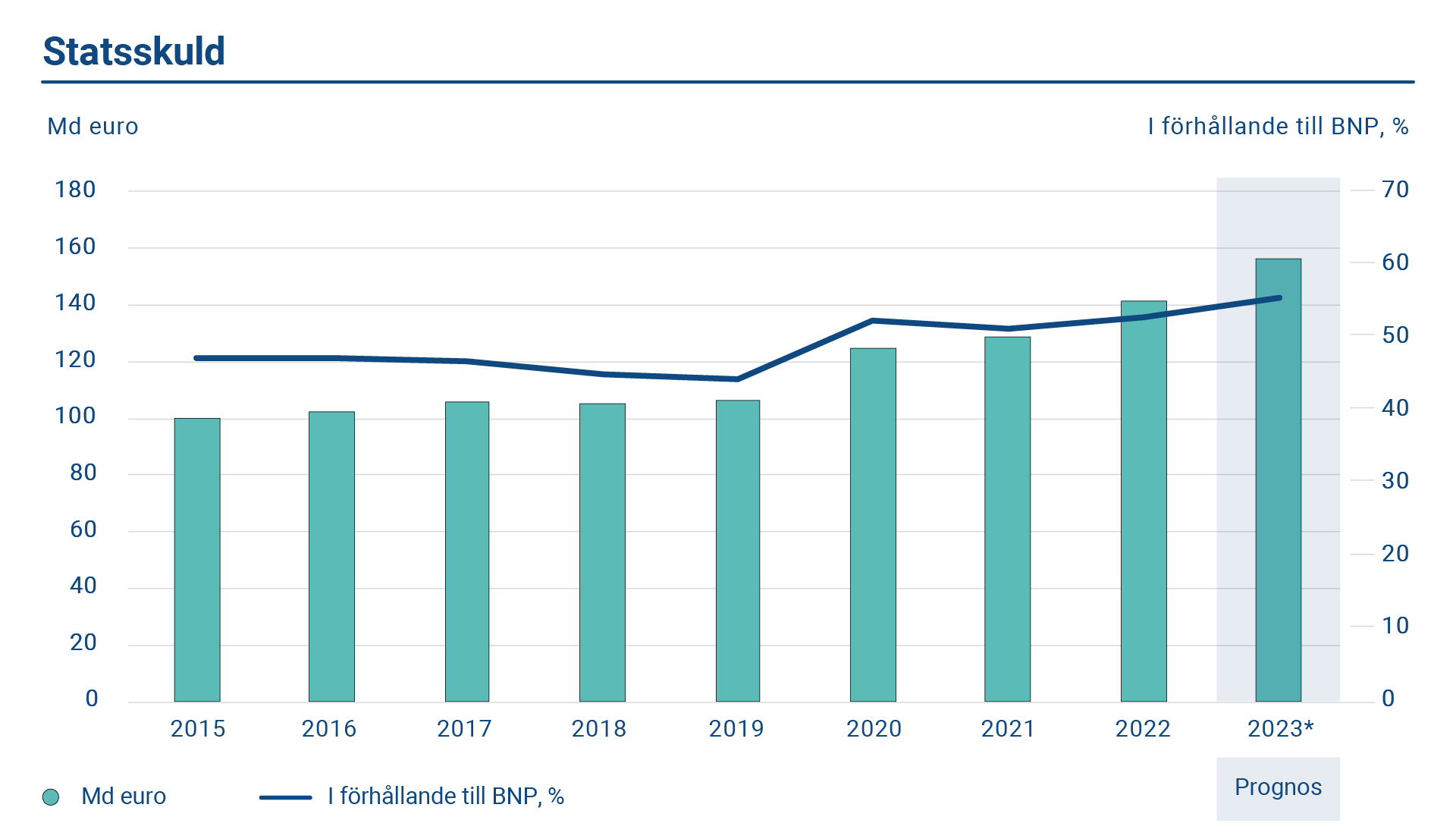

Finska statens budgeterade bruttoupplåning 2023 var 39,259 miljarder euro, varav 11,221 miljarder euro var nettoupplåning. Den realiserade upplåningen överskred dock den budgeterade upplåningen, då man inom statens kassaförvaltning redan 2023 var tvungen att förbereda sig på den betalningspost på 4,5 miljarder euro som betalas till välfärdsområdena genast i början av 2024. I och med överskridningen uppgick bruttoupplåningen 2023 till 42,251 miljarder euro och nettoupplåningen till 14,214 miljarder euro. Den extra upplåningen täcktes med kortfristig upplåning utan extra emissioner. I slutet av 2023 var statsskuldsstocken cirka 156 miljarder euro.

Enligt finansministeriets prognos uppskattas nettoupplåningsbehov för 2024 vara 12,879 miljarder euro. Då amorteringarna uppgår till 30,252 miljarder euro är bruttoupplåningsbehovet för 2024 43,131 miljarder euro.

Upplåningsstrategin för 2024 är att emittera tre nya lån i euro i syndikerad form och öka stockarna av befintliga referenslån i reguljära auktioner. Som komplement till den långsiktiga finansieringen planeras emission i andra valutor, eventuellt ett referenslån i US-dollar, såvida marknadsförhållandena tillåter. Andelen kortfristig upplåning, det vill säga skuldförbindelser, uppskattas stå för omkring hälften av den årliga bruttoupplåningen.

Upplåningsstrategi

Finlands upplåningsstrategi bygger på emissioner av referenslån i euro. Nya referenslån emitteras i syndikerad form. Syndikeringarna kompletteras med auktioner för obligationer, vilket gör det möjligt att tillföra till de utestående volymerna av befintliga obligationer. Det finns även ett emissionsprogram för obligationer i utländsk valuta: EMTN-programmet (Euro Medium Term Note, EMTN). Finland har förbundit sig att även emittera i andra valutor än euro för att komplettera den eurodenominerade upplåningen och betjäna en bredare investerarbas. Emissioner i andra valutor beror dock på marknadssituationen och på kostnaderna för upplåningen jämfört med emissioner i euro.

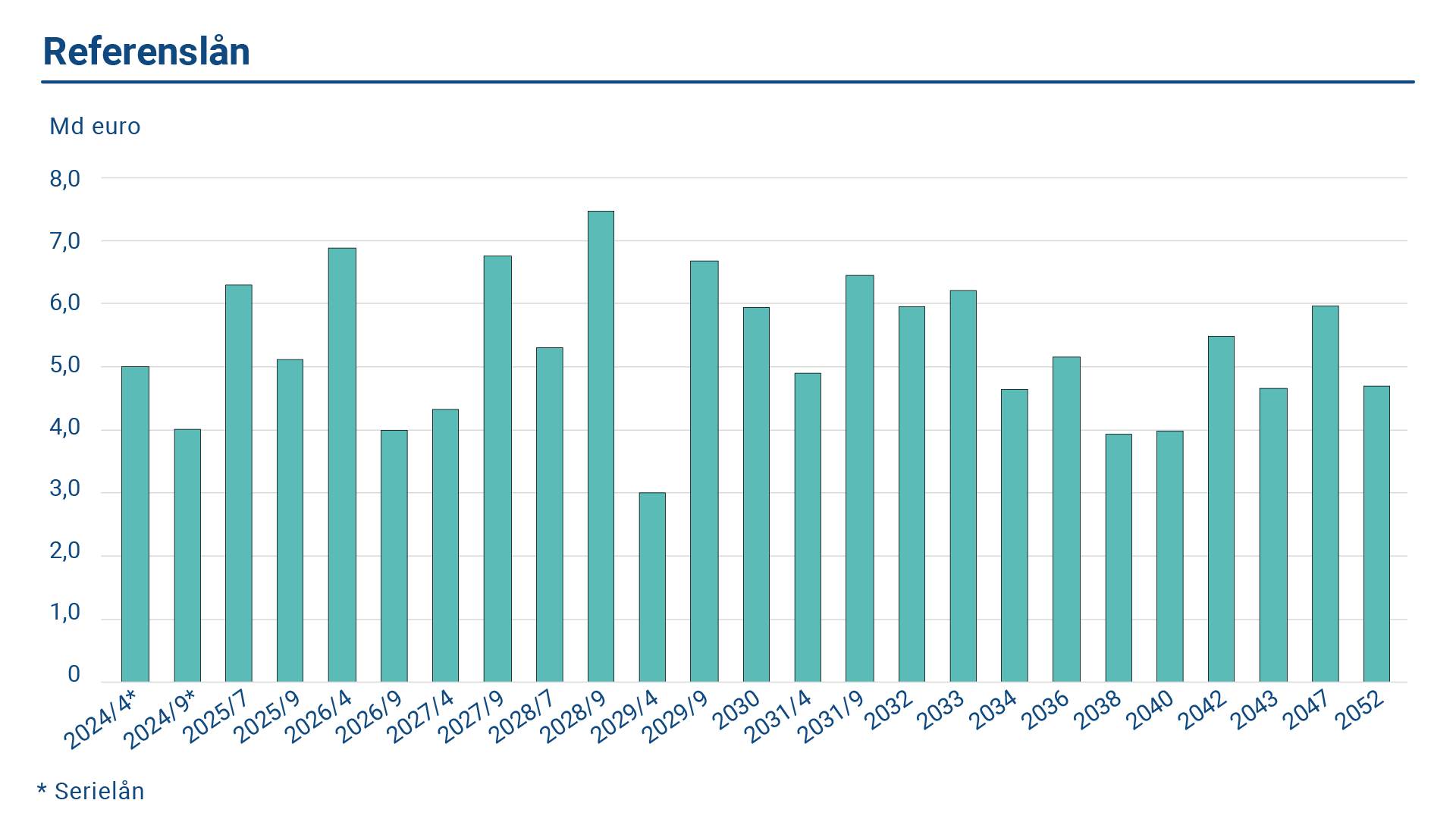

Statens nuvarande finansieringsvolym har underlag för tre nya syndikeringar för referenslån i euro per år, auktioner med referenslån och ett referenslån i amerikansk dollar. Den kortfristiga finansieringen genomförs genom emittering av statens skuldförbindelser. När det gäller löptider ligger fokus på att emittera nya obligationer med fem- och tioåriga löptider årligen. För att stöda en referenskurva upp till 30 år, kommer emissioner av referenslån om 15, 20 och 30 år att genomföras med förbehåll för marknadssituationen. I år, om marknadssituationen tillåter, strävar Statskontoret efter att utöver ett nytt referenslån med tioårig löptid emittera ett nytt referenslån med 30-årig löptid. Den tredje nyemissionen 2024 görs antingen i ett segment på 5–7 år eller 15 år så att inlösningsprofilen för statliga lån är balanserad.

Statskontorets mål är att Finland ska behålla sitt rykte på den globala marknaden som en av de tillförlitliga och godkända emittent och därmed fortsättningsvis tillgodose efterfrågan på finska statsobligationer i framtiden.

Upplåningsoperationer

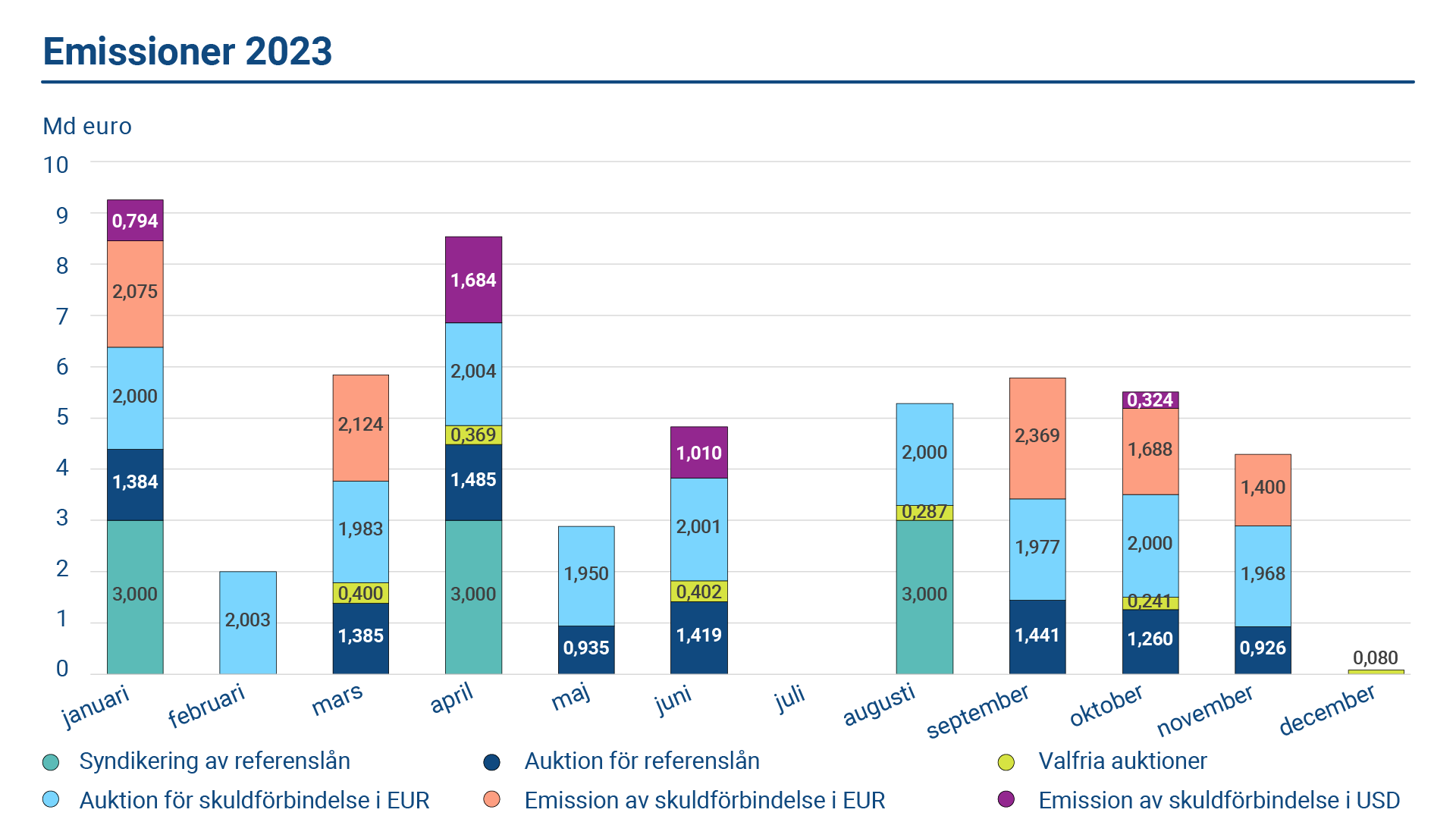

År 2023 emitterade Finland tre nya eurodenominerade referenslån och genomförde 14 auktioner av referenslån. Sex av dessa auktioner var så kallade valfria auktioner (Optional Reverse Inquiry, ORI) som man började ordna i år och vars mål är att stöda marknadslikviditeten (mer om ORI-auktionerna i informationslådan nedan). Den kortfristiga finansieringen genomfördes genom auktioner för skuldförbindelser och ECP-emissioner.

De nya referenslånen i euro som emitterades i syndikerad form 2023 uppgick till tre miljarder euro var. En emission, i januari, var ett nytt 15-årigt referenslån som förfaller till betalning den 15 april 2038. Den har en nominell ränta på 2,75 %. Som vanligt valdes fem primära marknadsgaranter till huvudorganisatörer av emissionen och resten utsågs till försäljningsgruppen. Lånet lockade en orderbok om över 11 miljarder euro vid emissionen och anbud erhölls från 90 investerare, bland annat banker, fonder och kapitalförvaltare, pensionsfonder, offentliga institutioner och hedge fund-fonder.

Den andra emissionen i syndikerad form i slutet av april prissattes till en räntepunkt under euroswapkurvan och avkastningen var 3,032 %. Det gällde ett nytt 10-årigt referenslån som förfaller till betalning den 15 september 2033. Orderboken för lånet växte snabbt och i emissionen deltog i synnerhet banker, centralbanker utanför euroområdet, kapitalförvaltare och pensionsfonder. Orderboken uppgick till över 10 miljarder euro och cirka 90 placerare deltog i emissionen.

Det tredje syndikerade lånet 2023 var en ny 5-årig obligation som förfaller till betalning den 15 april 2029. Obligationen emitterades i slutet av augusti och hade en orderbok på cirka 11 miljarder från över 80 investerare. En betydande andel av lånet (38 %) allokerades till centralbanker utanför euroområdet, vilket var typiskt för alla nyemissioner 2023. Centralbankernas intresse påverkades sannolikt antingen av de extra intäkter som erbjöds jämfört med referensländerna eller av de överhuvudtaget högre absoluta avkastningsnivåerna i år.

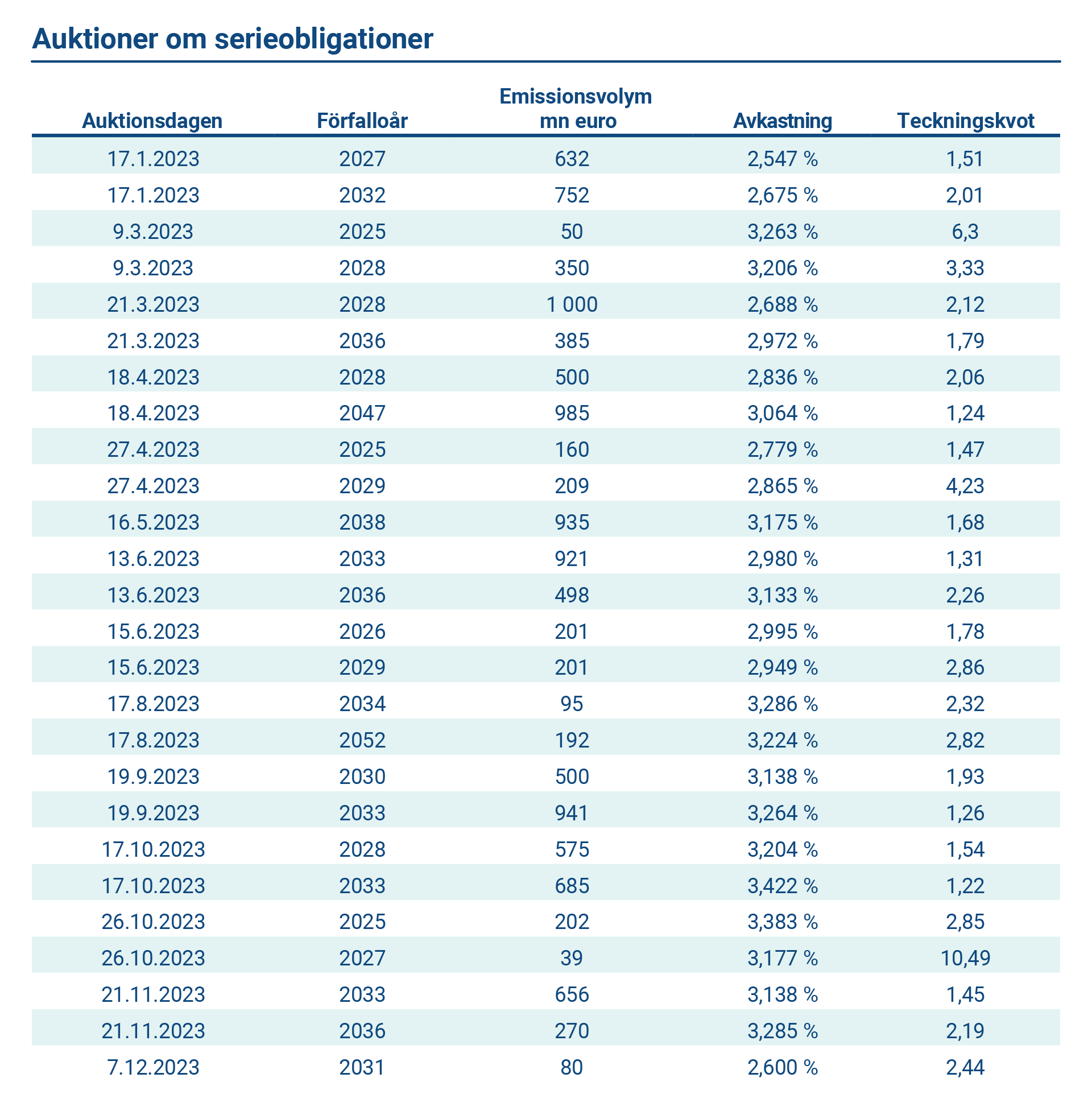

Auktioner

Utöver syndikerade emissioner på primärmarknaden ordnade Statskontoret auktioner för referenslån, vars datum publiceras fyra gånger om året på Statskontorets webbplats. Sammanlagt åtta vanliga auktioner av referenslån och sex så kallade valfria ORI-auktioner genomfördes under 2023. Vid alla auktioner ökade stockarna av referenslån som redan fanns på marknaden. Fem av de vanliga auktionerna hölls under årets första hälft och tre under årets senare hälft.

Vid auktionerna för referenslån 2023 samlade finska staten in sammanlagt 12 014 miljoner euro, varav 1 779 miljoner euro kom från ORI-auktioner. Vid alla förutom en auktion auktionerades två separata obligationer med olika löptider inom samma auktion. Antalet bud i förhållande till emissionsvolymen, som beskriver efterfrågan på de auktionerade värdepappren, varierade mellan 1,22 och 2,86 (exklusive ORI-auktionerna). Emissionsbeloppen uppgick till mellan 270 och 1 000 miljoner euro per lån per auktion.

Valfria auktioner

Statskontoret inledde i mars 2023 auktioner för referenslån i valfri form (Optional Reverse Inquiry, ORI). Valfria auktioner ordnas på basis av efterfrågan från en eller flera primära marknadsgaranter. En ORI-auktion ordnas endast om bankerna uttrycker sitt intresse för vissa referenslån före den planerade auktionsdagen.

Syftet med en ORI-auktion är att stödja likviditeten på marknaden i synnerhet för statliga obligationer som redan emitterats för en längre tid tillbaka. Inom kundhandeln stöds likviditeten på marknaden för Finlands statliga obligationer av att de primära marknadsgaranternas förmåga att tillgodose efterfrågan på investerare förbättras i dessa enskilda lån.

År 2023 ordnades sex valfria auktioner, vars datum publicerades på en gång för hela året. Det totala beloppet som emitterades genom valfria auktioner uppgick till 1 779 miljoner euro. De auktionerade beloppen uppgick till 80–350 miljoner euro per referenslån och auktion.

Information om valfria auktioner:

- Inleddes i mars 2023 som en reaktion på den försämrade likviditeten på marknaden för statliga obligationer 2022.

- Ordnas sex gånger per år, varannan månad, den andra eller fjärde torsdagen i månaden kl. 11.30–12 CET genom Bloombergs auktionssystem.

- Högst två olika referenslån säljs åt gången och auktionens maximibelopp är 400 miljoner euro.

- Genomförs som en flerprisauktion där priset på varje godkänt anbud blir ett prisanbud. Vid vanliga auktioner för referenslån tillämpar Statskontoret en prisbaserad auktionspraxis där alla godkända anbud hänförs enligt det lägsta godkända priset.

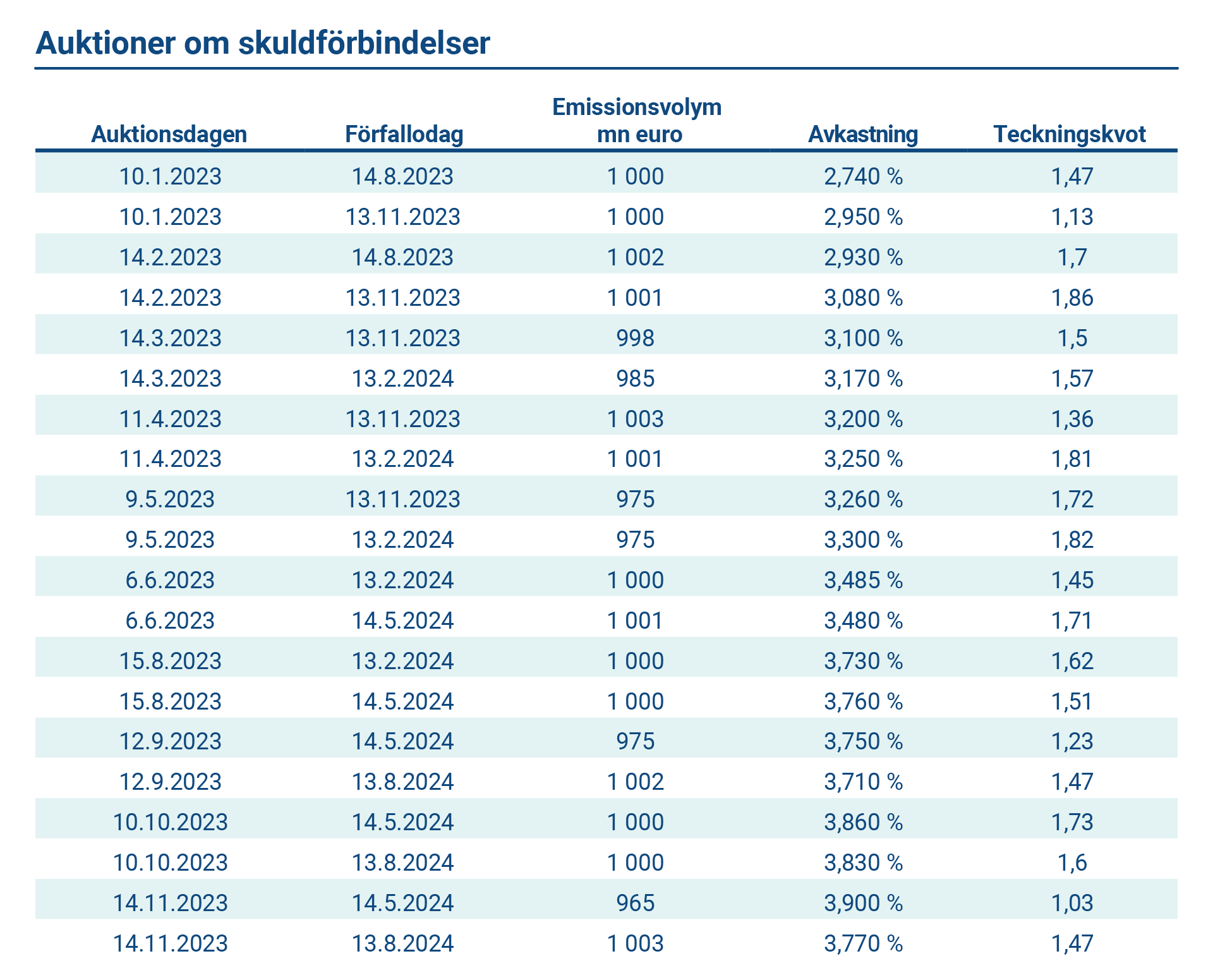

Kortfristig upplåning

Statskontoret emitterar skuldförbindelser i euro och US-dollar via banker som ingår i den finska statens skuldförbindelseprogram (Treasury Bill Dealer Group). Kortfristig upplåning genomförs i enlighet med statens finansieringsbehov och i linje med finansministeriets riktlinjer.

Statens skuldförbindelser i euro (RFTB) emitteras genom auktion. Vid auktioner kan motparter som hör till gruppen Treasury Bill Dealer Group lämna köpeanbud och efter att auktionen avslutats fastställer Statskontoret en gräns för avkastningsnivån och de köpeanbud som underskrider den godkänns till fullt belopp.

År 2023 genomförde Statskontoret tio skuldförbindelseauktioner. Det totala finansieringsbeloppet som samlades in genom skuldförbindelseauktionerna uppgick till 19,9 miljarder euro, som inkluderar upplåning för statens affärsverk.

Statskontoret kan även emittera skuldförbindelser vid andra tillfällen, beroende på efterfrågan och finansieringsbehoven. Statskontoret fastställer då emissionens avkastningsnivå. Emissionsmetoden liknar Euro Commercial Paper (ECP)-programmet. Skuldförbindelser i ECP-format kan emitteras i två valutor: euro och US-dollar.

År 2023 genomfördes upplåning i ECP-format i varierande grad i euro och US-dollar på basis av prissättningen och efterfrågan. Bruttobeloppet för ECP-emissionen i US-dollar var 4,3 miljarder och 9,7 miljarder euro.

Den genomsnittliga löptiden i ECP-emissionen i US-dollar var 6,5 månader och i ECP-emissionen i euro 5,3 månader. I slutet av 2023 var stockarna av statsskuldförbindelser i slutet av året 1 800 miljoner US-dollar och 19 062 miljoner euro (motsvarande siffror 2022: 4 116 miljoner US-dollar och 13 501 miljoner euro).

Likviditetsförvaltning

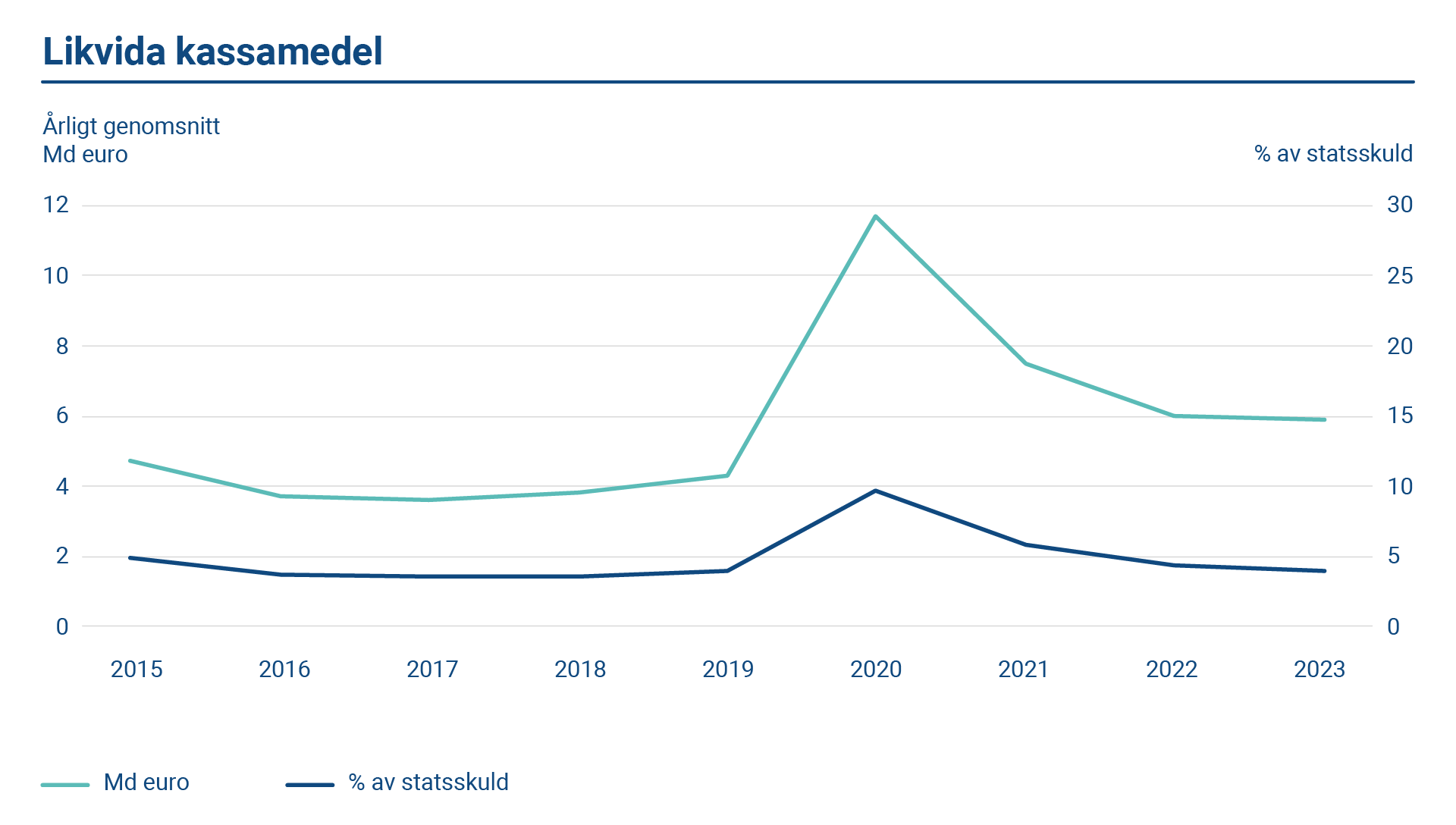

Statens likvida medel varierar dagligen enligt statens inkomst- och utgiftsflöden. Kassareservernas belopp baseras på en begränsning av nettokassaflöden utan täckning och en bedömning av tillräcklig likviditet.

Egentliga kassaflöden visar både månatliga och årliga periodvisa mönster på grund av ett tidsglapp mellan inkomster och utgifter. Förändringar i budgetunderskottet under räkenskapsåret påverkar också likviditetsförvaltningen genom förändringar i upplåningskraven.

Eftersom fokusen ligger främst på en tillräcklig likviditet kan den egentliga upplåningen avvika från det budgeterade för räkenskapsåret på grund av flera orsaker. Skillnaden kan till exempel bero på att överförda bidrag som budgeterats för ett specifikt år kan används under flera år. Statens faktiska upplåning 2023 överskred dock det som budgeterats, då en betydande finansieringspost på över fyra miljarder euro den första bankdagen 2024 förutsatte en utökning av statens kassabuffert redan före årsskiftet.

Staten utnyttjar ränteväxlingsavtal för ränteriskhantering för statsskulden. Säkerheter används för att skydda sig mot kreditriskerna förknippade med detta. Skillnaden mellan de säkerheter som staten ställt och de säkerheter som erhållits från motparten utgörs av statens likvida säkerheter, som varierar beroende på förändringar i räntenivån. Antalet säkerheter som staten ställt minskade under 2023, vilket minskade det årliga upplåningsbehovet.

Statens likvida medel investeras huvudsakligen antingen som depositioner i banker eller genom trepartsrepoarrangemang i kortfristiga löptider. Trepartsrepor avser insättningar till godkända motparter för vilka säkerheter har ställts. Säkerhetshanteringen sköts av en tredje part, till exempel en värdepapperscentral.

Europeiska centralbanken ändrade reglerna för staternas kortfristiga depositioner i nationella centralbanker 2023 så att man började tillämpa en lägre avkastning från och med maj. Målet var att minska antalet icke-penningpolitisk inlåning till Eurosystemet. I och med detta övergick Statskontoret i sina kassaplaceringar från depositioner i centralbanker till marknaden för trepartrepor. Statskontoret genomför placeringar genom trepartsrepoarrangemang med motparter med låg risk, förutsatt att de har högklassiga säkerheter.

Likviditetsförvaltningen bygger i stor utsträckning på kassaflödesprognosen. Alla statliga redovisningsenheter prognostiserar intäkter och utgifter för den kommande tolvmånadersperioden i Rahakas-systemet som administreras av Statskontoret. Statskontoret fattar beslut som rör likviditetsförvaltningen med utgångspunkt i dessa data.