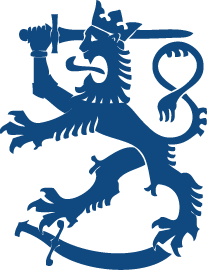

Finlands ekonomi gick in i en recession i slutet av året när investeringarna och hushållens konsumtion minskade. Finlands bruttonationalprodukt uppskattas ha minskat med 0,5 procent 2023. Ekonomin klarade sig sämre än väntat, särskilt under årets senare hälft då räntorna minskade konsumtionen och investeringarna. Sysselsättningsgraden i Finland började sjunka från toppnivån i slutet av året, men är trots det hög, 73,3 procent.

År 2023 präglades av en ekonomisk depression både i Finland och internationellt. I Finland började ekonomin backa under årets tredje kvartal, då produktionen minskade betydligt. Bland branscherna var situationen sämst inom byggbranschen, men även tillväxten inom service avstannade.

Finlands export minskade, men betydligt mindre än importen. Nettoexporten stödde därför den ekonomiska tillväxten 2023. Exporten förväntas öka igen i år när världshandeln återhämtar sig och Finlands kostnadskonkurrenskraft är stark.

Sänkningen av energipriserna bromsade upp inflationen snabbt under 2023. I slutet av året var prissänkningen redan omfattande. I Finland var den genomsnittliga inflationen 6,2 procent 2023, men i slutet av året var inflationen redan betydligt lägre, 3,6 procent i december.

Recessionen förväntas vara tillfällig och Finlands ekonomi kommer att växa igen i år. Inflationen avtar och de sjunkande räntorna tillsammans med hushållens relativt goda inkomstutveckling ökar hushållens köpkraft under 2024.

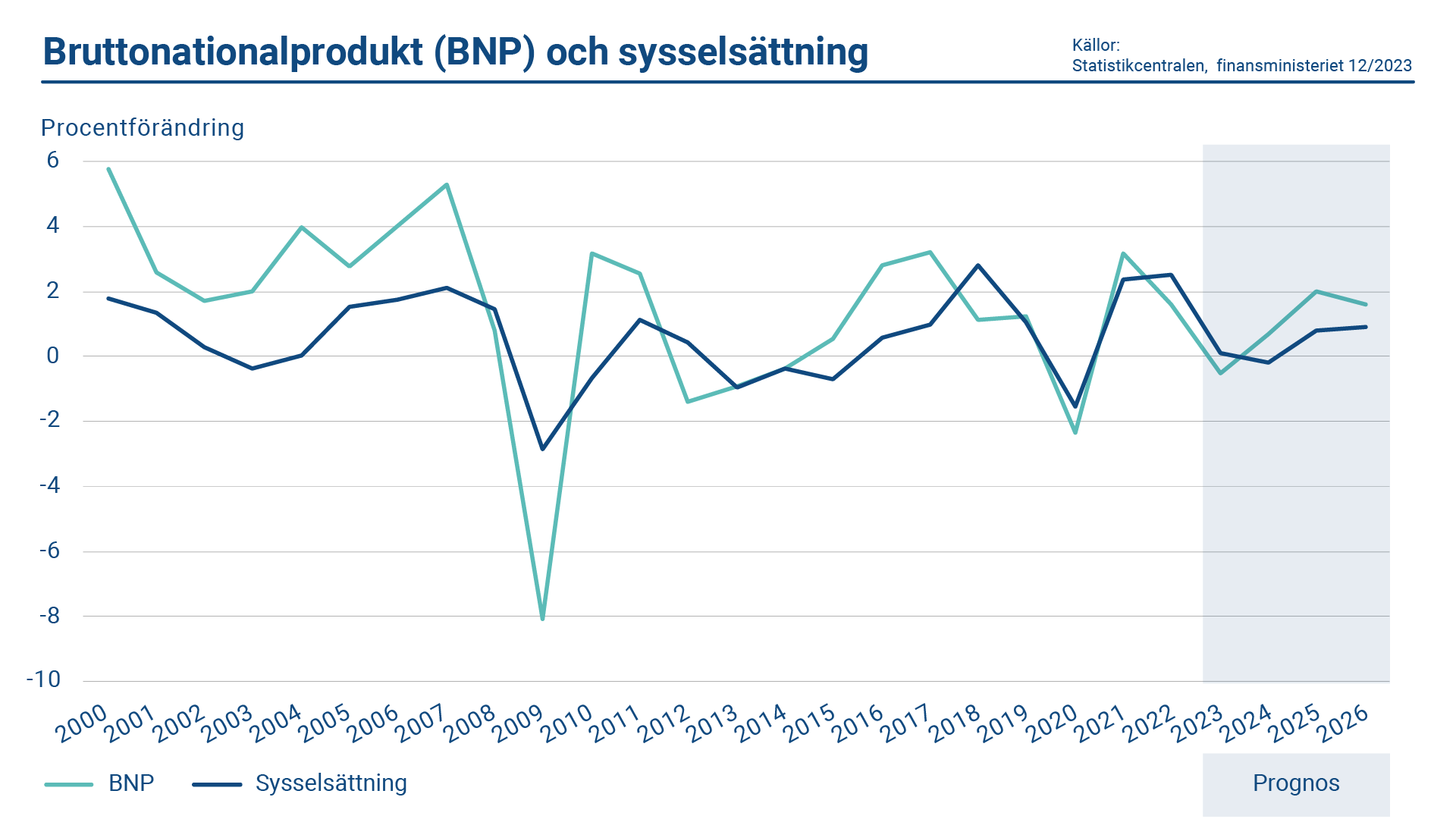

Offentliga finanser

Finlands offentliga ekonomi förbättrades 2021–2022 när pandemin lättade. Förbättringen var dock tillfällig och 2023 uppgick underskottet i de offentliga finanserna till uppskattningsvis 2,5 procent i förhållande till bruttonationalprodukten. Det förväntas att underskottet ökar till över 3 procent av BNP i år. De offentliga finansernas finansiella ställning belastas av de ökade utgifterna till följd av inflationen och den svaga utvecklingen av skatteinkomster. Från och med 2025 förväntas underskottet förbättras tack vare regeringens åtgärder och den ekonomiska tillväxten, men de offentliga utgifterna belastas ändå av ökade ränteutgifter för statsskulden och flera åtgärder som man beslutat om tidigare, till exempel betydande försvarsupphandlingar.

De offentliga finansernas underskott balanseras upp av socialskyddsfondernas överskott, trots att statens, lokalförvaltningens och de välfärdsområden som inledde sin verksamhet i början av 2023 alla uppvisar ett underskott.

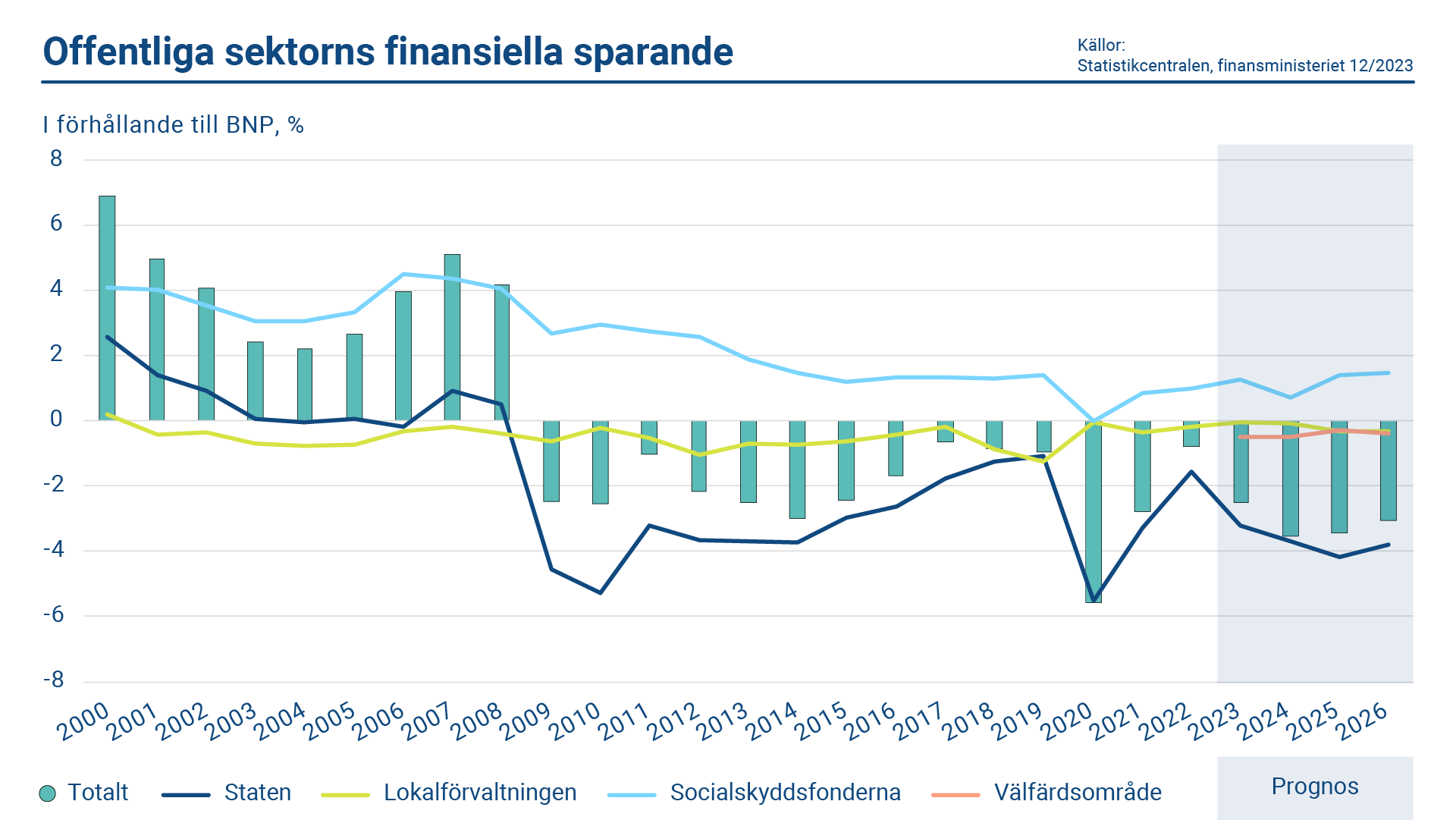

I slutet av 2023 var Finlands offentliga skuld 75,5 procent av BNP. Skuldkvoten ökade med 2,2 procentenheter jämfört med året innan. Trots regeringens anpassningsåtgärder förväntas skuldkvoten öka ytterligare. Statsskulden var uppskattningsvis 55,4 procent av BNP och underskottet i statsfinanserna 3,2 procent av BNP i slutet av 2023. Förhållandet statsskuld/BNP ökade med drygt två procentenheter jämfört med året innan.1

Finlands relativt starka offentliga finanser, konkurrenskraftiga ekonomi och stabila institutioner är några av anledningarna till Finlands höga kreditbetyg. Den finska staten har begärda kreditbetyg från två kreditvärderingsinstitut: Fitch Ratings och S&P Global Ratings. År 2023 höll båda kreditvärderingsinstituten Finlands kreditbetyg på samma nivå som tidigare, dvs. AA+ med stabila utsikter.

1 Alla uppskattningar som presenteras ovan är baserade på Finansministeriets publikation Ekonomisk översikt, vintern 2023 .

Ränteutveckling

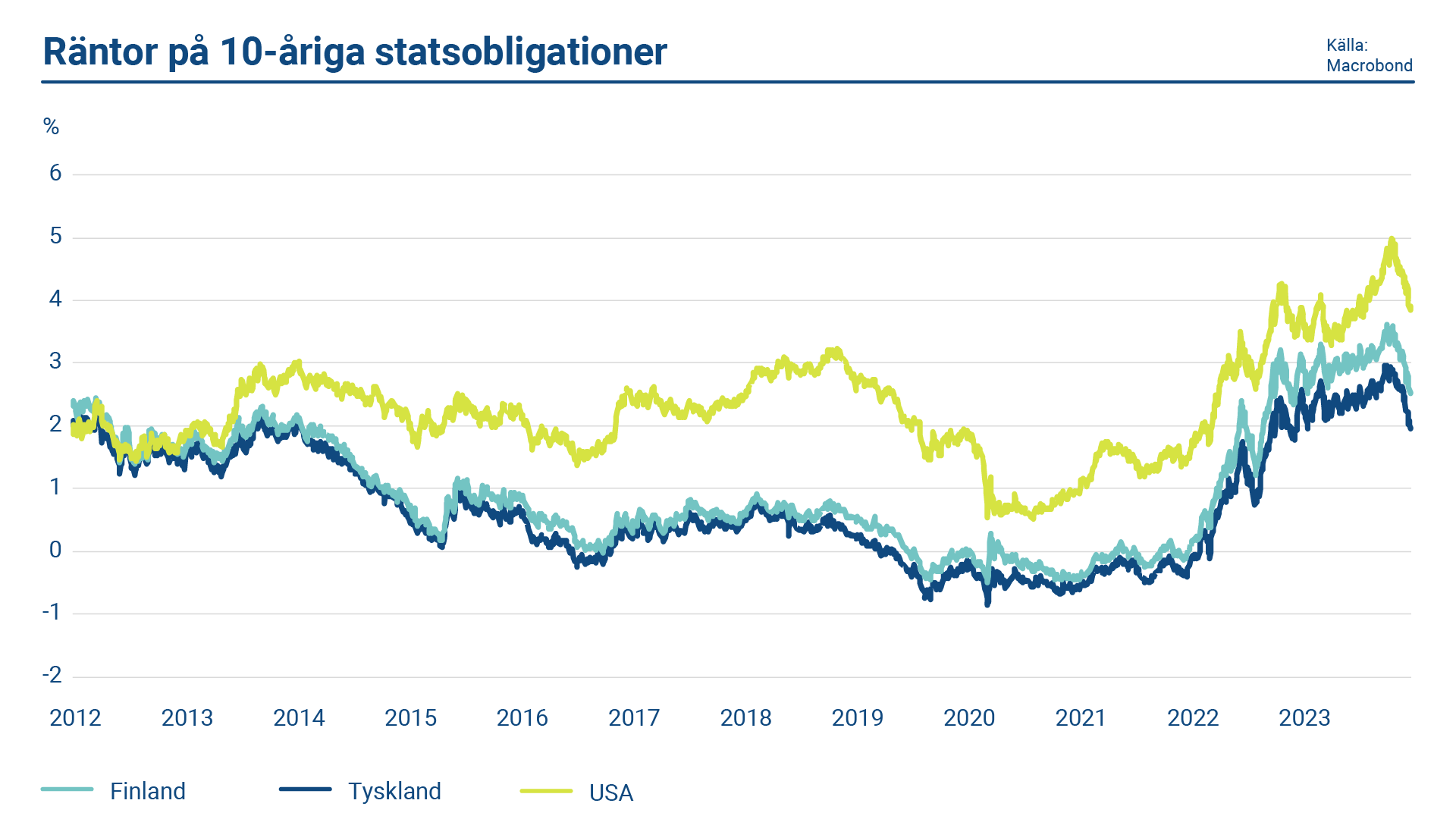

Världens centralbanker fortsatte sin kamp mot inflationen med en stram penningpolitik 2023. Både Federal Reserve i USA och Europeiska centralbanken fortsatte den åtstramning av penningpolitiken som inleddes 2022 genom att höja av sina viktigaste styrräntor flera gånger under året. Europeiska centralbankens räntehöjningar 2023 uppgick till sammanlagt två procentenheter och det senaste höjningsbeslutet fattades i september. Marknadens förväntningar på centralbankernas vändning i ränteutvecklingen ökade under årets andra hälft i och med de gynnsammare inflationsutsikterna. Detta ledde till att avkastningar från statliga obligationer minskade under årets sista kvartal. Den förväntade vändningen i ränteutvecklingen bidrog också till en positiv utveckling på aktiemarknaden, även om den lindriga nedgången i ekonomin absolut inte kunde tas för givet.

Vid sidan av räntehöjningarna håller Europeiska centralbanken gradvis på att avsluta sina penningpolitiska köpprogram. Den senaste signalen är att återinvesteringar inom ramen för köpprogrammet (Pandemic Emergency Purchasing Programme, PEPP) i anslutning till pandemin upphör. Detta börjar gälla under andra hälften av innevarande år. Återinvesteringar inom programmet för köp av den offentliga sektorns tillgångar (Public Sector Purchasing Programme, PSPP) upphörde redan i mars 2023, vilket i praktiken innebar en kvantitativ åtstramning och har lett till att centralbankernas skuldportföljer i euroområdet har minskat, dock utan snabbförsäljningar. Trots denna utveckling och det jämnt stora utbudet av europeiska statsobligationer sjönk räntorna på många marknader i slutet av 2023. Detta gällde också Finlands marknad för statsobligationer, där avkastningen på ett 10-årigt referenslån i början av året uppgick till 3,04 procent men sjönk till 2,57 procent i slutet av året. Efter en historiskt snabb ökning från den absoluta nollavkastningen 2022 uppgick avkastningen på Finlands 10-åriga referensobligationer till i genomsnitt 3,06 procent 2023.

Utveckling på andrahandsmarknaden

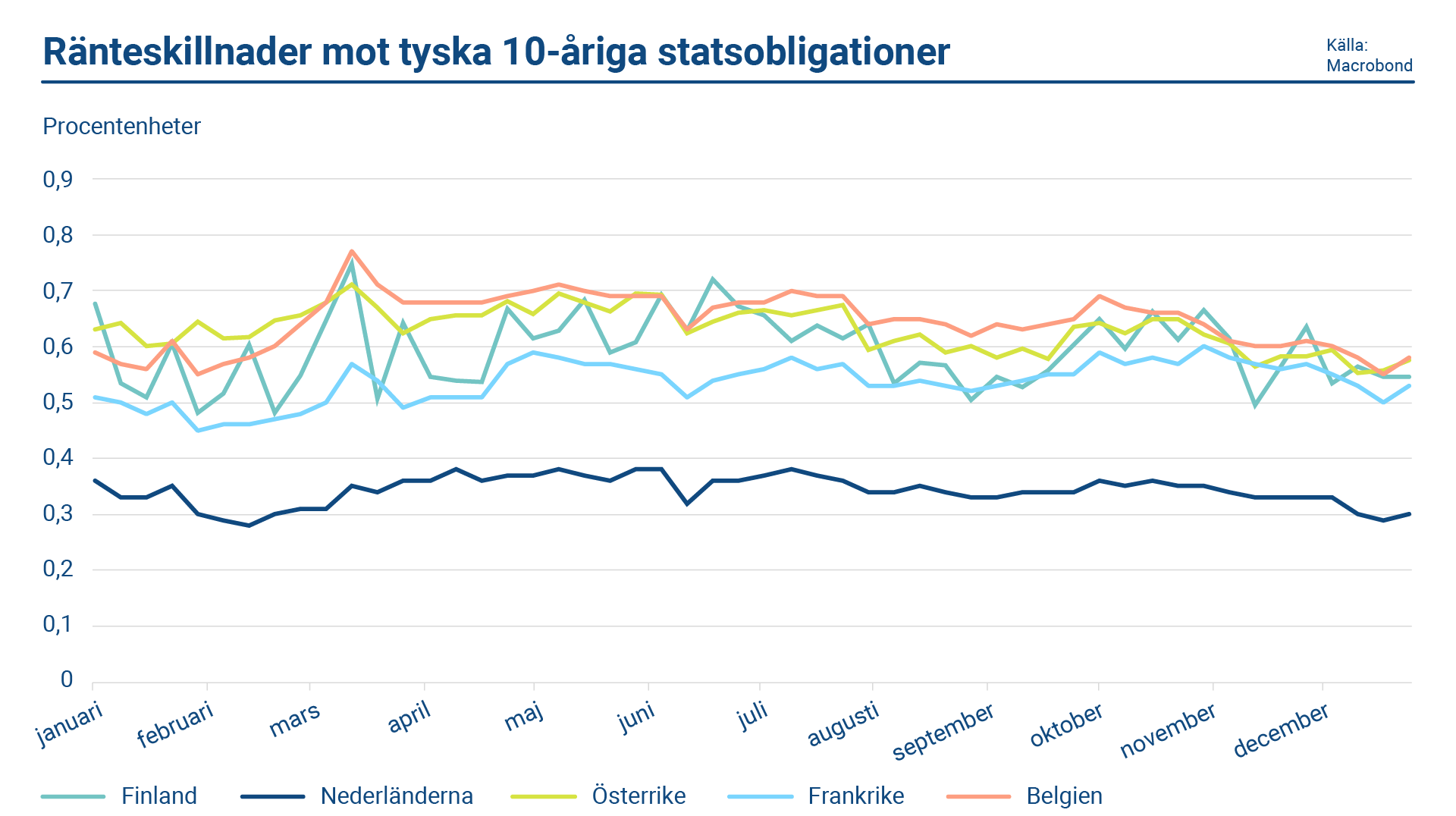

Till följd av centralbankernas penningpolitiska åtstramningscykel steg räntorna på de europeiska statsobligationerna (EGB) trendmässigt under de tre första kvartalen 2023. Den bankkris som inträffade i USA i mars och den omstrukturering av bankerna som ägde rum i Europa ökade osäkerheten och volatiliteten på marknaden. Effekterna av dessa syntes också i asset swapspreaden mellan europeiska statsobligationer när dessa två händelser inträffade. Spreaden i 10-åriga avkastningen mot Tyskland var relativt stabil 2023 och breddades något under årets andra kvartal, men åtstramades lika mycket mot slutet av året. En motsvarande rörelse syntes i de centrala referensstaternas, till exempel Nederländernas och Österrikes spread i relation till Tyskland.

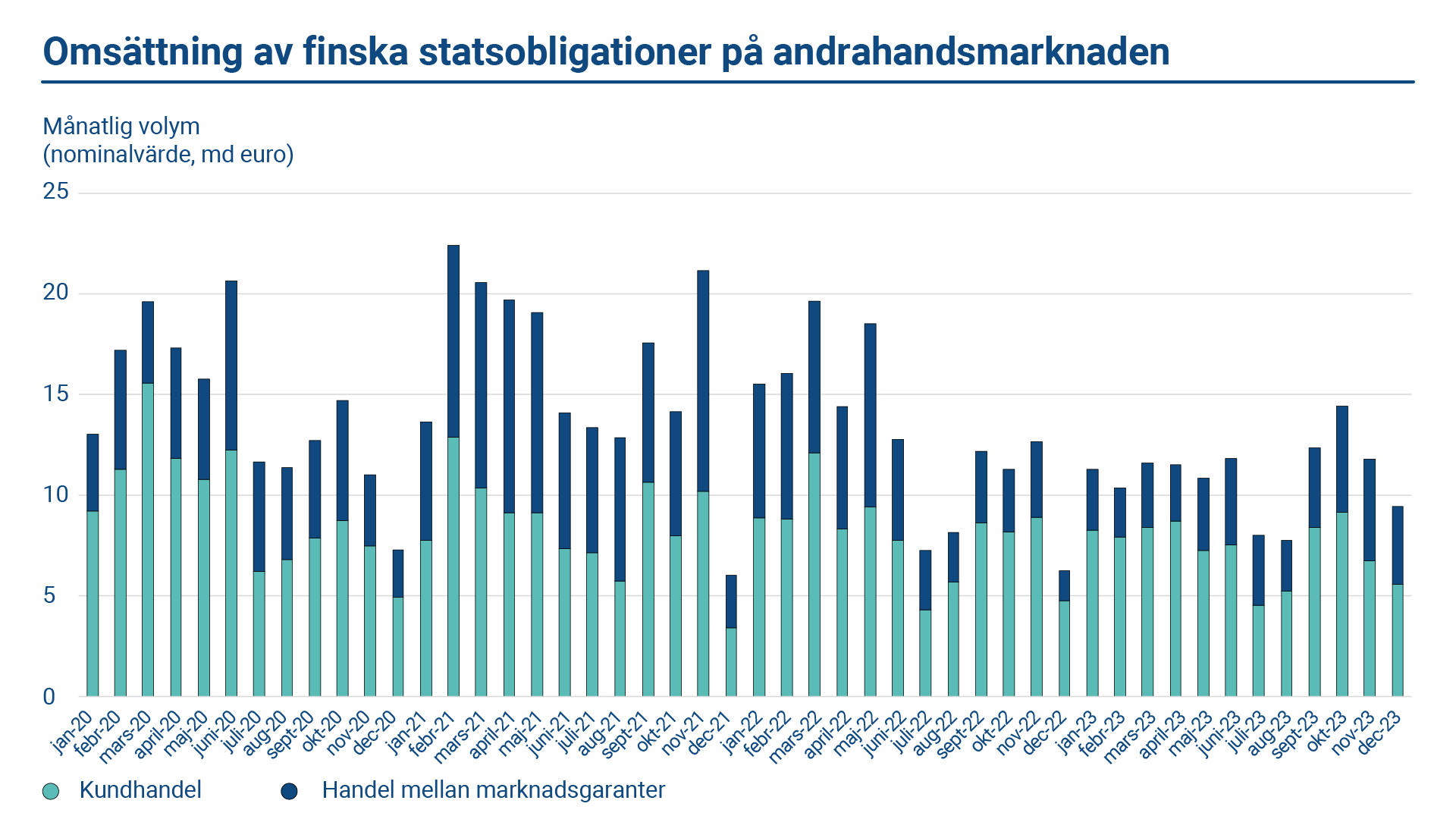

Det är en prioritet för Statskontoret att aktivt samarbeta med de primära marknadsgaranterna för att behålla och ytterligare förbättra likviditeten av de finska statsobligationerna. De primära marknadsgaranterna rapporterar antalet kundköp till Statskontoret i formatet Harmonized Reporting Format (HRF) enligt vad som avtalats i Europeiska kommissionens underarbetsgrupp för skuldmarknaden. Rapporteringen sker månadsvis, varefter uppgifterna kombineras och utnyttjas för uppföljning och analys. Enligt HRF-uppgifterna sjönk den totala omsättningen för handeln på andrahandsmarknaden något jämfört med 2022. Den nedåtgående trenden började 2020. Den årliga omsättningen 2023 var totalt 87,70 miljarder euro (95,75 miljarder 2022). Den genomsnittliga månatliga omsättningen (försäljning och köp) uppgick till 7,3 miljarder euro 2023 (8,0 miljarder euro 2022). I relativa termer var den genomsnittliga månatliga omsättningsvolymen 6,1 procent av den totala utestående stocken av referensobligationer i euro (7,2 procent 2022).

Handeln med finska statens referenslån sker på följande plattformar för återförsäljare: MTS Finland och ICAP BrokerTec. Statskontoret deltar inte i andrahandsmarknadsaktiviteter, och handeln mellan återförsäljare baseras på de primära marknadsgaranternas och övriga marknadsaktörers verksamhet. Den nominella handelsvolymen på interbankmarknaden 2023 var i genomsnitt 3,6 miljarder euro per månad (4,9 miljarder euro 2022). Trenden för handelsvolymerna mellan marknadsgaranterna har varit nedåtgående för tredje året i rad. År 2023 lättade Statskontoret på de primära marknadsgaranternas skyldigheter att ge köp- och säljbud, vilket delvis förklarar minskningen av handelsvolym på interbankmarknaden.

Statskontoret följer aktivt de primära marknadsgaranternas noteringsverksamhet på andrahandsmarknaden. Statskontoret har fastställt riktlinjer för notering för olika löptider, där marginalen mellan köp- och säljkurs observeras och spåras. Den genomsnittliga marginalen mellan köp- och säljkurs för alla marknadsgaranter beräknas och varje primär marknadsgarant jämförs mot genomsnittet. Statskontoret rapporterar varje vecka analyserad information om noteringar av referenslån till de enskilda banker som är primära marknadsgaranter. Med tanke på de skarpare skillnaderna mellan köp- och säljkurs förbättrades likviditeten för finska statens referensobligationer 2023 jämfört med året innan.

Statskontoret inledde i mars 2023 så kallade valfria auktioner (Optional Reverse Inquiry, ORI) för statsobligationer som redan emitterats för en längre tid tillbaka. Detta underlättade repomarknaden för lån genom att minska eller ta bort helt dyr prissättning på grund av knapphet. Statskontoret använder också repolån med de primära marknadsgaranterna. Förekomsten av dessa instrument som stöder likviditeten har såväl fått positiv respons av de primära marknadsgaranterna som stött bankernas marknadsgarantiförmåga. Det finns mer om valfria auktioner i kapitel fyra.